李泽钜:我不敢赌香港市场太差,如果内地有机会可以随时动用大量资金回来投资

“我不敢赌香港市场太差,过去的历史告诉我们,谁赌香港长期差都错。如果香港有好的投资机会,我们会很容易用国际资产筹集资金返回香港。简单来说,因为我们有国际资产,所以当香港或内地有庞大的投资机会时可以有能力随时动用大量资金回来进行投资。”

在8月15日召开的长实集团(HK01113,股价30.8港元,市值1078亿港元)2024年中期业绩投资者会上,长实集团主席李泽钜多次表达对香港市场的期待。

“我并没有水晶球去预测整体市场”

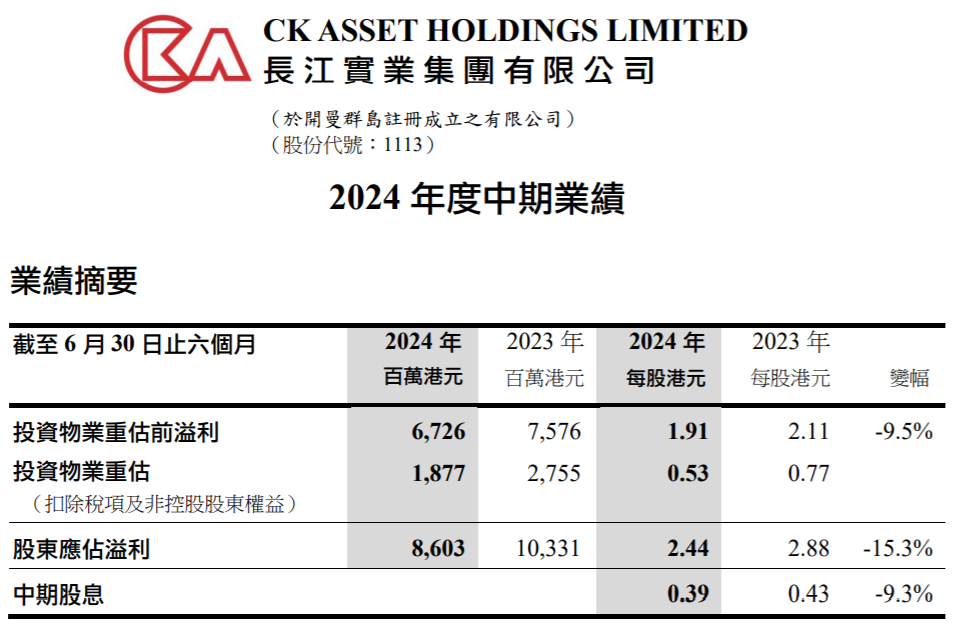

中报显示,长实集团上半年的投资物业重估前溢利为67.26亿港元,每股溢利为1.91港元,较去年同期减少9.5%;股东应占溢利为86.03亿港元,每股溢利为2.44港元,较去年同期减少15.3%。

李泽钜认为,在多变的环球营商环境和地缘政治状况以及高利息环境的挑战下,长实集团上半年的业绩表现不错。由于过去一段时间集团较少投资土地,大家对上半年物业销售下跌不会感到意外。集团对能够在不确定的环境下保持财政稳健,并维持资本负债比率在5.5%的低水平感到十分欣慰。

在物业销售上,长实集团上半年已确认的物业销售收入为46.35亿港元,去年同期则为82.46亿港元,大幅下降约48%。其中,主要包括了香港的洪水桥“#LYOS”项目、屯门飞扬第一期项目以及内地多个待售项目的销售收入。

在上半年因打七折而热销的黄竹坑蓝色海岸(Blue Coast)项目,自2024年4月推出以来,已签订物业销售合约108亿港元,预计在2025年底完工确认收入。

香港楼市全面“撤辣”(即2月28日香港废除推行了14年的楼市“辣招”)5个月后,楼市热情已持续减弱,当地多家开发商以较低价格推售楼盘。

被问及未来是否会继续采用类似蓝色海岸(Blue Coast)项目的定价策略去销售其他项目时,李泽钜回应道,公司一向采取较贴市的策略推售新项目,相信相关负责团队会制定出配合市场和买家的方案。

“我并没有水晶球去预测整体市场。香港在过去数十年经历了多个经济周期,而每次赚钱最多的人都是在大多数人看淡的时候入市。我的经验告诉我当香港市况转变时,一切的变化都会发生得很迅速,而过往很多人都反应不及。”

“重点看项目利润回报和投入成本”

在投资端,长实集团仍然保持审慎的策略,其管理层表示,依然有兴趣在香港参与新项目投标。“我们有耐心,从来不会抱有‘志在必得’的心态。重点看项目的利润回报和所需投入的成本。”

长实集团目前在内地的在售项目不多,已售罄的上海御沁园第5B-2a期和正式推售的北京逸翠园第2期将会于今年下半年完工。截至上半年,长实集团拥有可开发土地储备约7400万平方呎(1平方呎≈0.09290304平方米),其中700万平方呎、6300万平方呎及400万平方呎分别位于香港、内地及海外。

李泽钜认为,近年来香港经历连串压力测试,金融稳定发展与经济动力走向乃依靠香港的国际金融中心地位及房地产行业作为根基。香港担当大湾区及内地与世界连系的重要桥梁角色,将有利于经济长远发展。香港本地楼市将仍取决于房屋政策及利率走向。

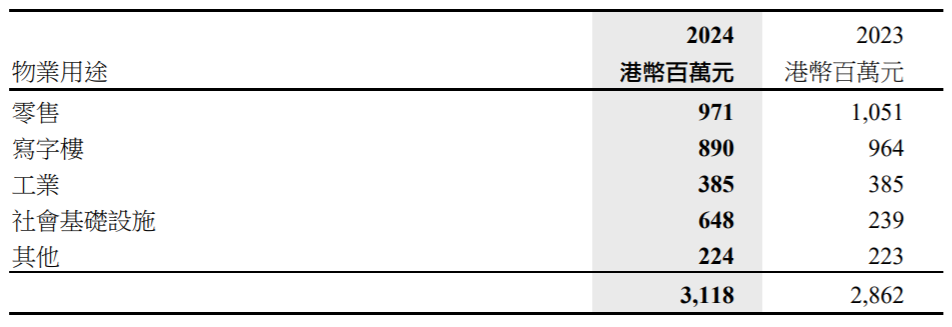

上半年,长实集团的物业租务收入(包括零售、写字楼等业态)为31.18亿港元,同比去年有所增长。不过,香港近期甲级写字楼市场租金有较大幅度的下跌,也有市场消息传出中环甲级写字楼某单位以约亏损7200万港元的价格出售。

对此,李泽钜指出,长实集团过去数年投资英国社会支持房屋增强了整体投资物业组合收入韧性,并帮助抵御香港租赁市场持续放缓的状况。另外,公司目前在香港的投资物业组合的出租率约85%,长江集团中心二期是位处标志性地点的优质商厦,当市况回稳时应会带来可观的租金收入。

展望未来,李泽钜表示,集团在利率高企环境下延展实力,凭借坚守严谨财务纪律,秉持审慎管理传统,致力保持业务发展稳中有进。透过专注环球高质资产投资所创造经常性收入及可观回报,集团恪守其投资与可持续发展原则,延续推动业务长远增长,并为股东增值。低资本负债比率及稳健财政是集团独特优势,可把握投资于全球各类资产及与可持续发展相关的机遇。

免责声明:本文章由会员“极目新闻”发布如果文章侵权,请联系我们处理,本站仅提供信息存储空间服务如因作品内容、版权和其他问题请于本站联系